搜索

留言

**价近期突破了每盎司2400美元,不断刷新历史新高。今年迄今,黄**已被证明是一种比**票、债券或房地产更好的投资。

自1月1日以来,黄**的回报率达到14%,而反映美国大型**表现的标普500**(SPX)的回报率为12%,标普小盘**600**(SML)为2%。与此同时,即使算上利息支出,iShares Core美国综合债券**基**(AGG)也下跌了1%,而根据VNQ跟踪的数据,房地产投资信托基**(REITs)则下跌了近5%。

但莎士比亚有句名言是这样说的:“闪光的未必都是**子。”这句话在**融市场同样适用。黄**已经如此闪耀,但这不一定表明它值得。实际上,MarketWatch专栏作家亚兰兹(Brett Arends) 认为,黄**现在太昂贵了。

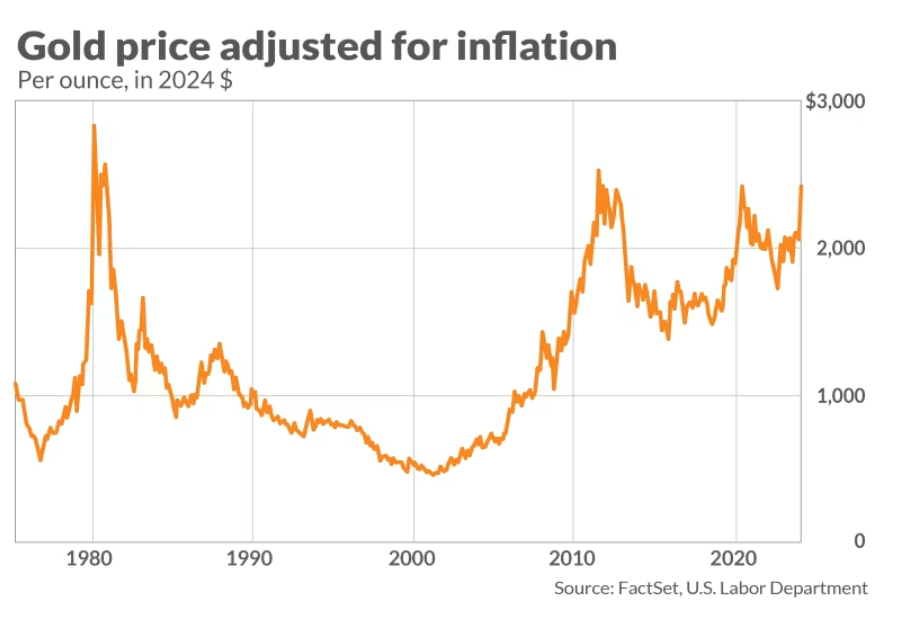

他绘制的图表显示了经通胀调整后的当今**价。黄**经通胀调整后的实际价格几乎是自1975年价格开始自由浮动以来均价水平的两倍,非常接近2011年上次狂热期间的峰值。令人惊讶的是,它甚至没有比1979-1980年臭名昭著的黄**泡沫期间的水平低多少。需要补充的是,**价仅在1980年1月的几天里呈抛物线走势,飙升至每盎司850美元,相当于今天的每盎司3400美元。

但这些数字还未考虑到美元**也在上涨的事实。在其他发达国家,如今每盎司黄**的实际购买力甚至远高于1980年初的水平。例如,以日元和英镑计价的黄**价格,即使经过通胀调整,也比当时的峰值高出约45%。

危险在于,当**价在过去达到如此高位时,随后就会回落。这是因为,众所周知黄**的主要卖点是它只是一种“价值储存手段”,随着时间的推移会“跟上通胀”。因此,投资者在这种水平买入黄**是在进行一场豪赌。

分析师劳德·厄布(Claude Erb)和坎贝尔·哈维(Campbell Harvey)在一篇新研究论文中警告称:“黄**高企的实际价格预示着未来黄**的实际回报缺乏吸引力。”“从历史上看,当实际**价高企时,在随后的10年里,经通胀调整后的黄**回报率往往较低。”厄布曾担任基**管理公司TCW Group的董事总经理,哈维是杜克大学福库商学院的**融学教授。

有趣的是,美国投资者错过了最新的黄**热潮。世界黄**协会报告称,今年迄今为止,美国投资者一直是黄**ETF的净卖家,卖出额达40亿美元。

有几个明显的原因可以解释这一现象。美国经济蓬勃发展,美国**市繁荣,而且共和**人可能对特朗普在11月入主白宫抱有希望。

盖洛普的调查显示,最后一点很重要,因为共和**的黄**拥趸比民主**的黄**拥趸多出四倍,而许多散户投资者在担心国家陷入困境时就会购买黄**。过去的黄**热潮发生在保守派对卡特**和奥巴马**感到恐慌的时候。

黄**是一种受到主流严重诟病的投资资产,尽管事实证明黄**比10年期美国国债更值得投资。黄**被排斥的部分原因是它似乎不是一种合乎逻辑的投资:它没有主要的功能用途,也不会产生现**流。最好的说法是它是一种货币,而且不受任何国家控制。

目前的主要买家是新兴市场央行,他们想要一种可以替代美元的全球货币。

从目前的水平来看,黄**还能产生良好的回报吗?这将取决于未来与过去的不同。也许会。也许“这次不一样” 。但请记住已故的伟大投资传奇约翰·邓普顿爵士(Sir John Templeton)曾经说过的话:“这次不一样” 是投资中最危险的一句话。