搜索

留言

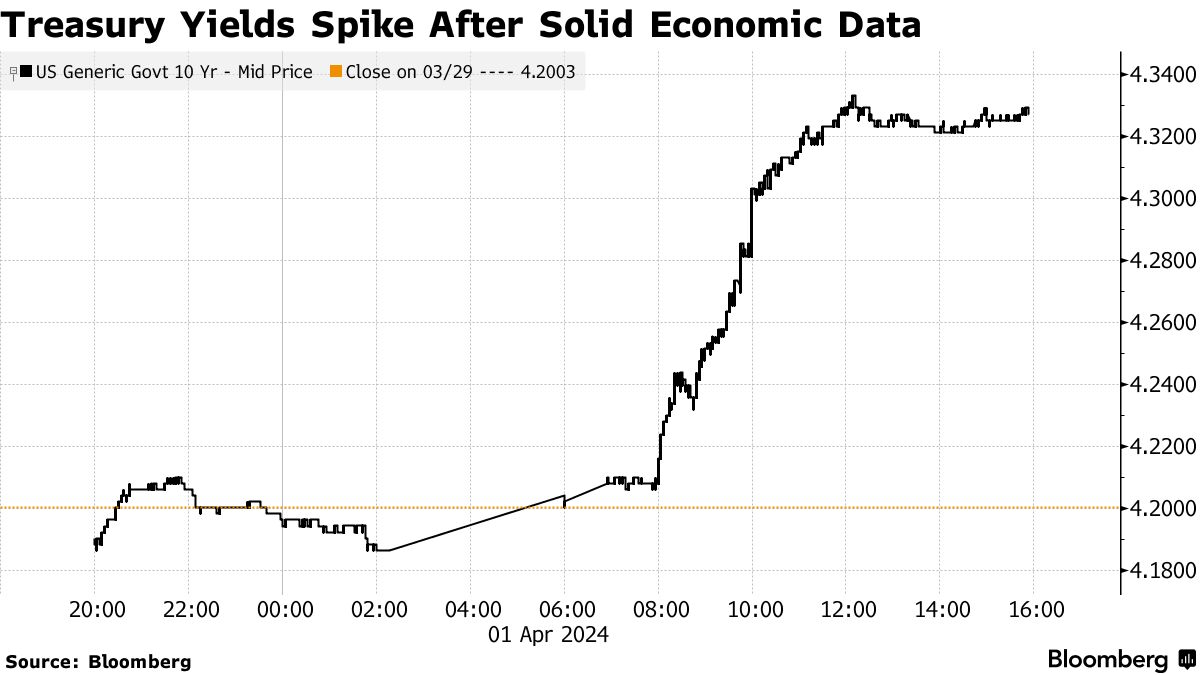

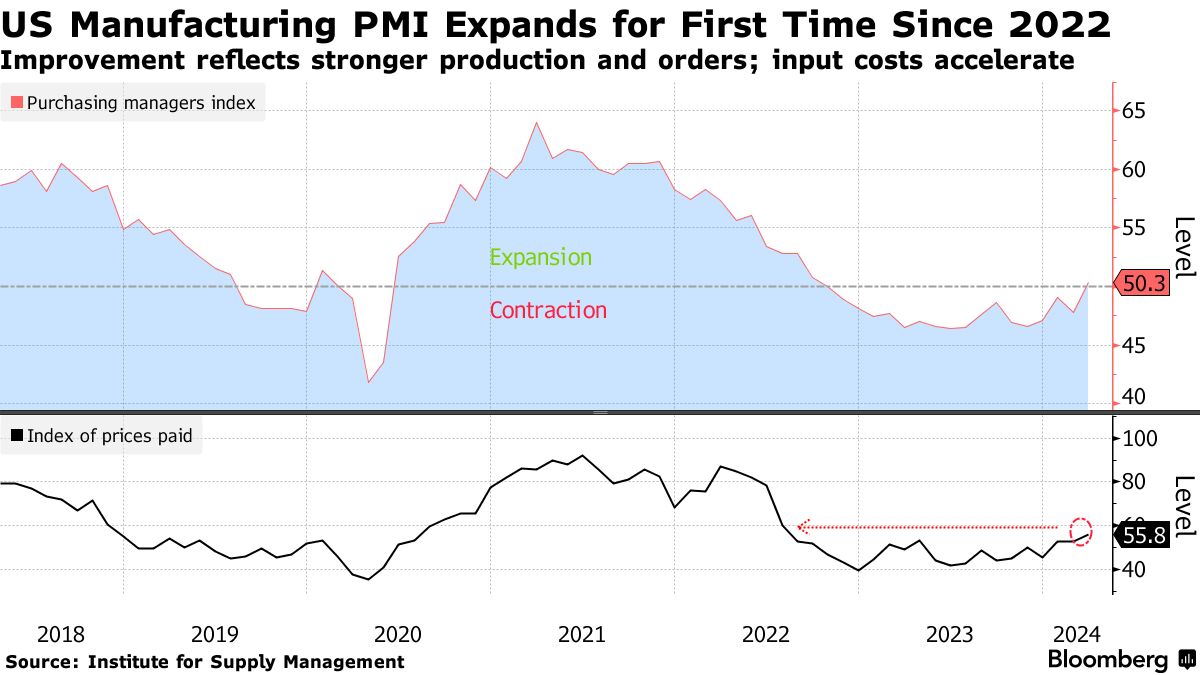

在一项衡量美国制造业活动的指标显示自2022年以来首次出现扩张后,美债交**员预计美联储今年的货币政策宽松程度会降低,并短暂地将6月份首次降息的可能**设定在50%以下。

周一美国供应管理学会(ISM)报告的3月份制造业强度超出预期,掉期合约反映的美联储今年降息幅度随之降到不足65个基点,低于美联储决策者自己的预测。美债市场的下跌推动2年期至30年期的美国国债收益率当日全线升高约10个基点或更多,为今年以来最大单日涨幅之一。

在ISM数据发布之前,由于交**商根据上周五的PCE数据和美联储**鲍威尔的谨慎评论重新评估货币政策前景,美债抛售就已经开始。上周五公布的2月份PCE数据显示,美国消费依然强劲,但降低通胀的进程却停滞不前。随后,鲍威尔重申,美联储希望在降息之前对通胀趋势更有信心,而强劲的劳动力市场状况意味着没有降息方面的紧迫感。

美银证券(AmeriVet Securities)美国利率交**和策略主管Gregory Faranello表示,周一公布的ISM报告“印证了上周的说法”,即经济的韧**使美联储“保持耐心”。对于债券市场来说,这意味着利率将“在更长时间内保持在较高水平”。

基于这些进展,交**员已经开始预期宽松程度将低于美联储在3月“点阵图”中所暗示的程度。上周稍早,美联储理事沃勒进一步表示,近期的经济数据表明有理由推迟或减少今年的降息次数。

“鲍威尔和沃勒听起来并不急于降息,”Brandywine Global Investment Management的投资组合经理Jack McIntyre表示。不过他表示,基于经济数据走弱的可能**,该公司仍看好美债。

盈透证券(Interactive Brokers)的Jose Torres表示:“投资者确实在预测美联储再次转向鹰派的可能**。毕竟,美联储的首次降息可能会在今年下半年到来——今年6月降息的概率接近于掷硬币的概率。”

BMO资本市场的Ian Lyngen和Vail Hartman表示,“周一期货市场的价格走势表明,美国利率的情绪钟摆可能正转向鹰派方向——尽管随着更多数据的公布,预期仍有足够的空间发生有意义的转变。”

日本外汇干预风险升高

由于美国强劲的工厂数据推动了美元走强,市场当前更加担心美元兑日元将升至152大关,这是交**员们认为日本**可能会干预汇市的关键水平。他们一直保持高度警惕,尤其是在日本财政**铃木俊一表示当局正在高度警惕地监控日元,并准备采取适当措施应对任何过度波动后。

杰富瑞外汇全球主管Brad Bechtel表示:“当局似乎对152的水平感到紧张——从长期图表来看,这是一个很好的阻力位。我认为,如果美元兑日元慢慢升破152,他们不会做出反应。但如果从152大幅上涨到154或155,他们可能会有反应。”

彭博经济学家木村太郎(Taro Kimura)表示,“**们可以等到日元跌破这一门槛(152),然后在最初一波抛售日元的浪潮结束后突然出手,从而增加干预的影响。我们的模型显示,日元的前景非常平衡,但风险倾向于升值——这表明,这可能是干预成功的难得机会。 ”

投资者现在正在关注周二的美国数据,经济学家预计这些数据将显示2月份的职位空缺数量继续下降。本周五晚间公布的非农就业报告预计将显示3月份的就业增长持续,而工资增长趋缓。当地时间周三(北京时间周四凌晨)美联储**鲍威尔也将再次发表讲话。这些将有助于指导交**者的预期。